今回は貸借対照表のおさらいとして、貸借対照表を見るときの大事なポイントをお話ししていきます。

会社の規模を問わず、最低限チェックしておきたい箇所なので、ぜひ押さえておいてください。

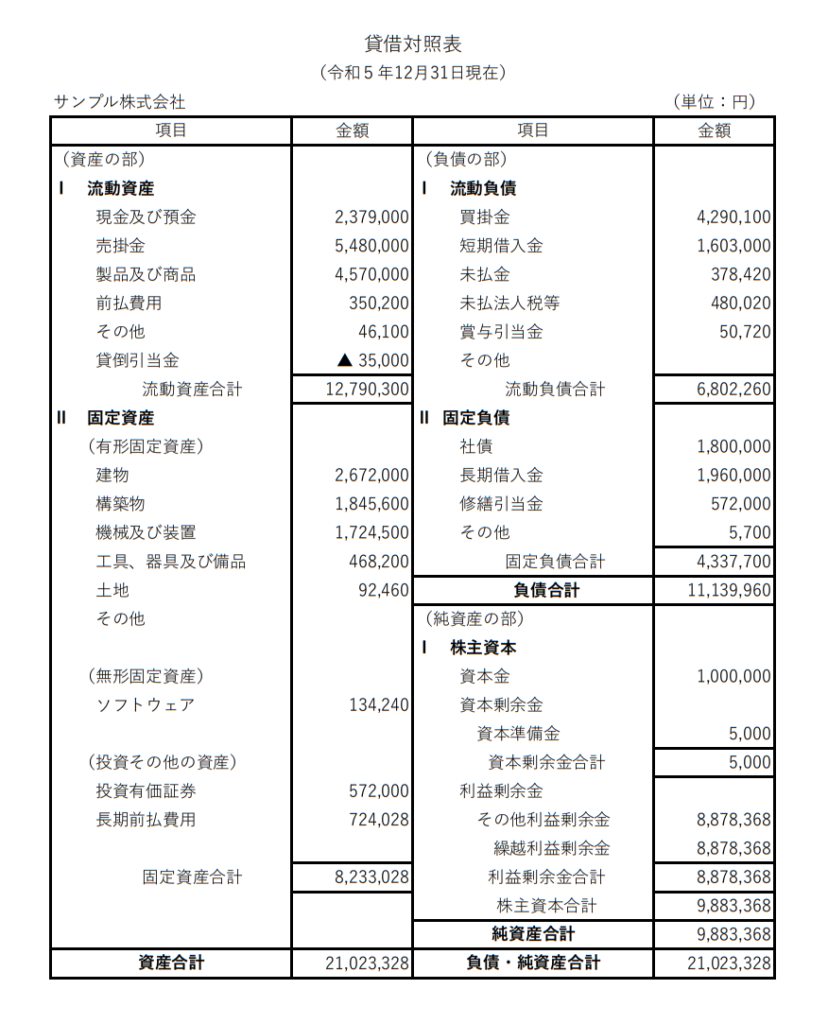

この貸借対照表を見てみよう

今回は架空の会社の貸借対照表を見ていきたいと思います。まずは全体の金額の規模感をつかんでおきましょう。

このとき、金額の単位にも着目します。今回は「円」ですが、「千円」や「百万円」という単位の場合もあります。

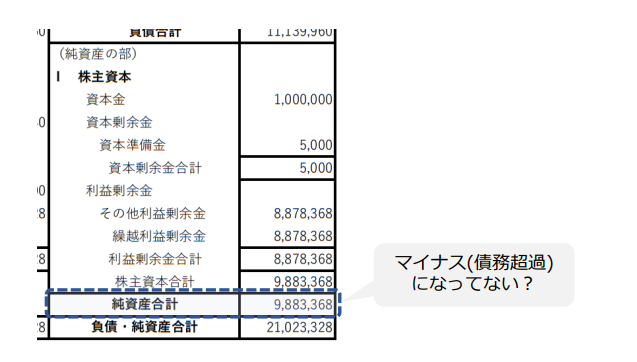

【Point 1】債務超過になっていないか?

全体の規模感をつかんだら、まずは「純資産」に着目します。今回は9百万円でプラスの金額になっていますが、ここがマイナスになっていたら注意が必要です。

純資産がマイナスということは「債務超過」の状況です。つまり、資産よりも負債が大きくなってしまっている状況です。

この状況だと、短期的な支払能力に問題がある可能性が高く、資金繰りが厳しくなっていると考えられます。

債務超過になるとすぐに倒産という話ではないですが、銀行からの融資が受けずらくなったり、取引先からの信用を失う可能性があります。

また、上場企業が1年以上債務超過の状況になると、上場廃止という思い処分が下る可能性もありますので、危険度は高いといえます。

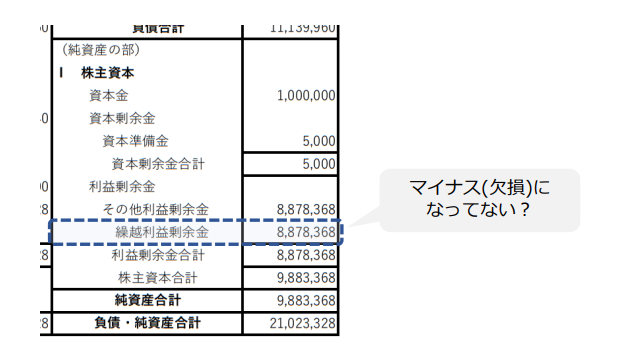

【Point 2】繰越利益剰余金をチェック

次に、同じく純資産の「繰越利益剰余金」を見ましょう。

繰越利益剰余金は会社の過去からの利益の累積です。これがマイナスだと、損失が続いていて業績が悪化しているケースが多いです。

純資産はプラス(=債務超過ではない)でも、繰越利益剰余金がマイナスの状態が続くとゆくゆくは債務超過に陥る可能性があるので注意が必要になります。

今回は8百万円のプラスの金額になっているので問題なさそうですね。

【Point 3】特徴的な科目はないか?

次に、貸借対照表の勘定科目に着目します。

よく見かける科目で構成されていればよいのですが、あまり見かけない科目が載っている場合には注意が必要です。

また、前期まではなかったのに当期突然現れた勘定科目も気を付けましょう。

特に引当金として多額の金額が積まれている場合には、特別な事象が起きているケースもありますので、損益計算書と合わせて内容をチェックしておいたほうが良いです。

【Point 4】自己資本比率をチェック

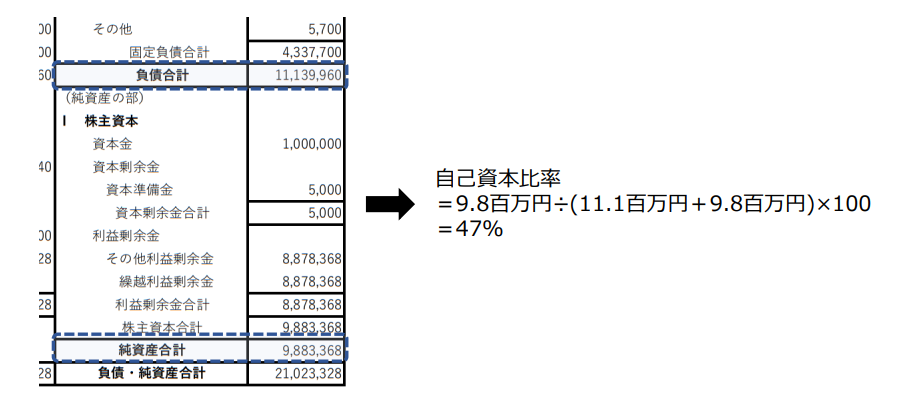

次に自己資本比率をチェックします。自己資本比率は資金を安全な自己資本で賄えているかどうかを見る指標で、返済が必要な借入金の水準の適切性を確認できます。

自己資本比率は次のように計算します。ここでの自己資本は純資産ととらえていただいて構いません。

自己資本比率(%) = 自己資本 ÷ 総資本 × 100

自己資本比率は40%以上が理想です。今回の貸借対照表では47%なので、負債と自己資本の比率は問題なさそうです。

自己資本比率はこちらの記事でもう少し詳しく解説しています。

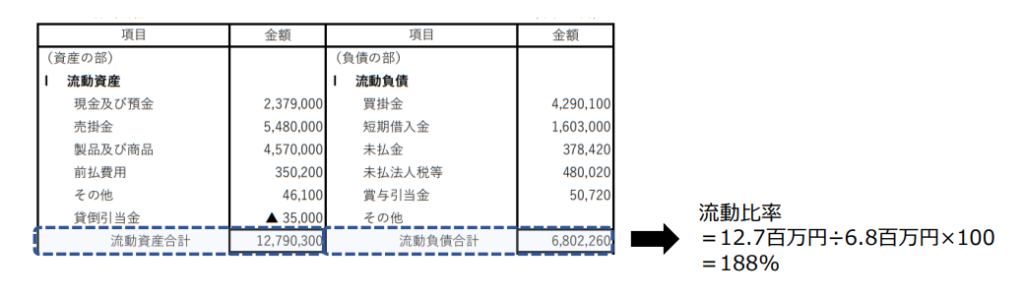

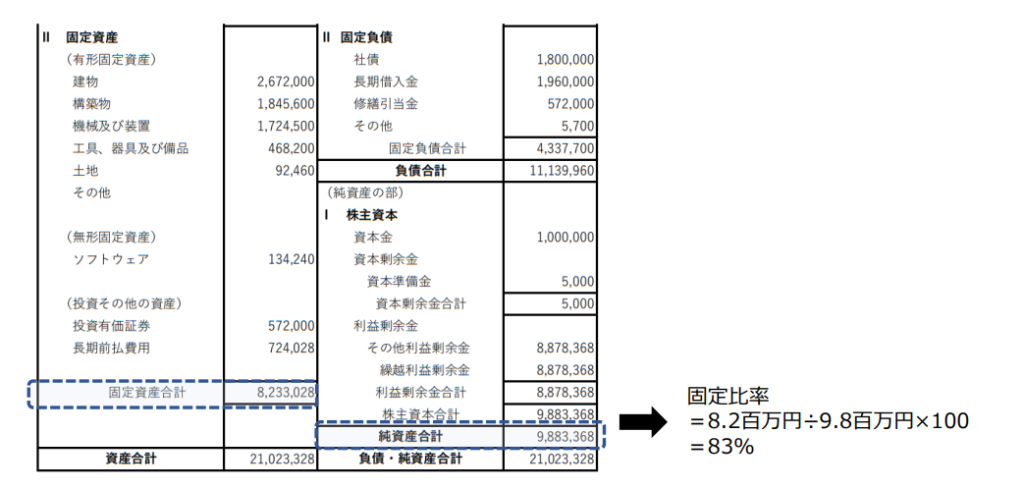

【Point 5】流動比率や固定比率をチェック

余力があれば、「流動比率」や「固定比率」もチェックしておきましょう。

流動比率(%)=流動資産 ÷ 流動負債 × 100

固定比率(%)=固定資産 ÷ 自己資本 × 100

流動比率と固定比率についてはこちらの記事で詳しくお話ししています。

流動比率と固定比率を確認することで、短期的な支払能力や長期的な支払能力といった会社の安全性を知ることができます。

今回のケースだと、流動比率は188%で、近い将来のキャッシュアウトよりも近い将来のキャッシュインが大きいことになるので、短期的な支払に問題はなさそうです。

また、固定比率は83%なので、返済不要な自己資本で固定資産投資全額が賄えていることになり、長期的な安全性も問題なさそうです。

まとめ

今回は、貸借対照表のおさらいとして、貸借対照表を見るときのポイント5つをご紹介しました。

- 債務超過になっていないか?

- 繰越利益剰余金がマイナスになっていないか?

- 特徴的な勘定科目はないか?

- 自己資本比率をチェック

- 流動比率や固定比率をチェック

今回挙げたポイントは貸借対照表で最低限確認しておきたい内容です。まずはこの5つの見方を押さえておきましょう。

次回からは損益計算書のお話しをしていきたいと思います。

それではまた。